Actu

Simulateur d’empreinte carbone : comment l’utiliser correctement ?

L’empreinte carbone est un indicateur permettant de quantifier l’impact d’une activité sur l’environnement. Elle est exprimée en kilos équivalent dioxyde de carbone. Toutefois, elle prend…Plus

Assurance

Pourquoi l’assurance habitation fait-elle des erreurs de nombre de pièces ?

Une erreur courante en cas de sinistre dans une habitation est l’évaluation incorrecte du nombre de pièces couvertes par l’assurance.…Plus

Nuances 3D : l’assurance vie Nuances 3D de CNP Assurance

Le contrat d’assurance-vie Nuances 3D est un placement qui séduit beaucoup de par son accessibilité. C’est aussi question un contrat…Plus

Résilier contrat assurance auto MAAF : les documents à fournir

La résiliation d’un contrat d’assurance auto est une démarche souvent nécessaire lorsque l’on change de véhicule, de situation personnelle ou…Plus

Quelles sont les conditions pour souscrire une assurance décennale ?

L’assurance décennale est une couverture essentielle pour les professionnels du bâtiment en France. Elle garantit la réparation des dommages graves…Plus

Banque

Critères essentiels pour sélectionner la banque idéale pour vos besoins financiers

Dans une ère où la finance est au cœur de notre quotidien, le choix de la bonne institution bancaire est crucial. Les banques, aujourd’hui, ne…Plus

Bourse

Les clés pour prendre des décisions éclairées en bourse : les indicateurs essentiels à suivre

Dans le monde effréné de la bourse, prendre des décisions éclairées est la clé de la réussite. Un investisseur averti…Plus

Suivez ces conseils pour devenir trader sans diplôme

De nombreuses personnes s’intéressent aujourd’hui au trading. Il s’agit en réalité d’une activité très rentable, dont certains en font leur…Plus

Optimisez votre trading en bourse grâce à ces stratégies pratiques

Entrer dans le monde du trading en bourse peut sembler un véritable défi. Toutefois, grâce à un arsenal de stratégies…Plus

Les dernières tendances des marchés boursiers et leur influence sur les investisseurs

S’immergeant dans le monde en constante évolution des marchés boursiers, vous devez vous tenir au courant des tendances actuelles. Leur…Plus

Crypto

Crypto brokers : les meilleurs Brokers de crypto monnaies

Les crypto-monnaies, en particulier le bitcoin, se sont avérées être un véhicule de négociation populaire, même si certains investisseurs pensent qu’elles n’ont pas vraiment de…Plus

Entreprise

Techniques infaillibles pour arrondir vos fins de mois avec succès

Dans un climat économique fluctuant, nombreux sont ceux qui cherchent à augmenter leurs revenus pour mieux gérer leurs dépenses courantes…Plus

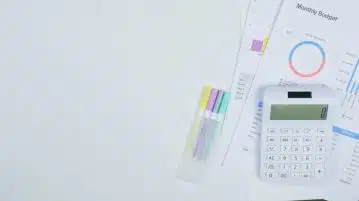

Stratégies efficaces pour optimiser la gestion du budget d’une entreprise

Dans un climat économique impitoyable, les entreprises sont constamment à la recherche de moyens pour améliorer leur efficacité financière. La…Plus

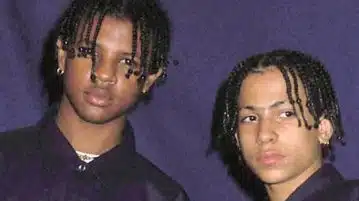

Suivez le parcours de Chris ‘Daddy Mack’ Smith : de Kris Kross à aujourd’hui et sa valeur nette

Fondé durant les années 90, l’ancien groupe de musique urbaine Kris Kross n’était composé que de deux jeunes talents. Il…Plus

Yacalouer : découvrez cette plateforme de location d’objets

La location d’objets entre particuliers est devenue tendance ces dernières années. Elle est d’autant plus facilitée grâce aux plateformes de…Plus

Finance

Salaires en Australie : comprendre les rémunérations et le coût de la vie

En Australie, la structure des salaires et le coût de la vie varient considérablement d’une région à l’autre, influencés par des facteurs économiques locaux, des…Plus

Financement

Quelle banque peut racheter un dossier de surendettement ?

De nombreuses raisons peuvent vous conduire à contracter successivement de nombreux prêts auprès des banques, sans pouvoir les payer. Vous devenez alors endetté de façon…Plus

Immo

Les fondamentaux de la gestion de patrimoine : ce qu’il faut savoir

Pour faire fructifier votre patrimoine et en faire bénéficier vos enfants et proches, vous devez le gérer efficacement. Cela implique…Plus

Comment devenir riche avec 1000 euros ?

Contrairement à ce qu’on pourrait penser, le ticket d’entrée dans un projet immobilier ne se vend pas à des milliers…Plus

Quel salaire pour investir dans l’immobilier ?

Beaucoup de raisons peuvent amener à vouloir investir dans l’immobilier. Par exemple, l’objectif peut être de s’assurer un revenu régulier…Plus

Les meilleures stratégies pour investir dans l’immobilier locatif

Plonger dans le monde de l’investissement immobilier locatif peut sembler intimidant pour ceux qui n’ont pas d’expérience préalable. Avec la…Plus

Retraite

Retraite avec un salaire de 1500 euros : montant et optimisation des droits

Avec l’âge de la retraite qui approche, comprendre l’impact d’un salaire moyen, tel que 1500 euros, sur le montant des droits à la retraite s’avère…Plus